- 国家市场监督管理总局

- 国家药品监督管理局

- 中国健康传媒集团主办

- 中央新闻网站

理性看待药品带量采购,建议重视国内龙头药企的长期价值

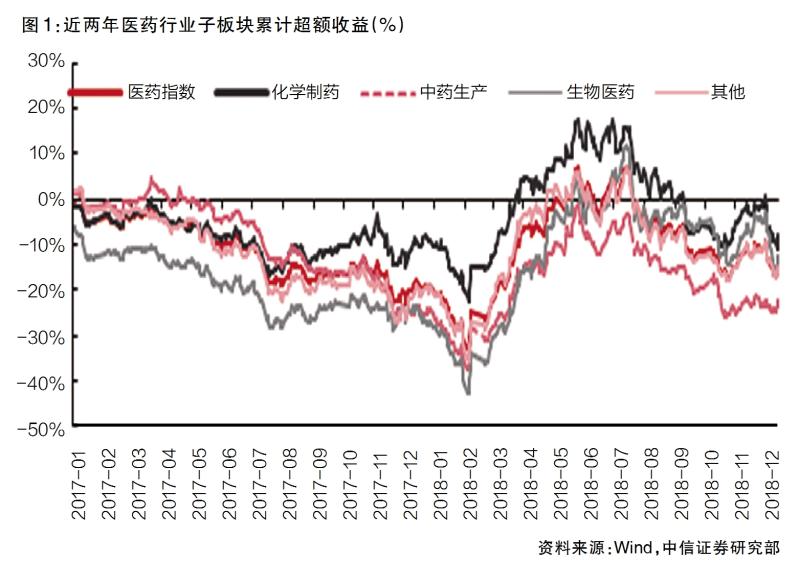

受"4+7"城市药品带量采购试点的影响,2018年12月医药指数下跌了10%以上。"4+7"城市第一批药品集中采购的药价降幅超过预期,中选品种价格平均降幅达52%,恩替卡韦、替诺福韦等降价幅度甚至超过90%,这是造成板块下跌的一个重要原因。

药企估值有望逐步改善

笔者认为,近期医药板块的调整已经较为充分,后续有望逐步改善。

首先,药品集中采购对于药企的业绩影响是逐步产生的。一方面,"4+7"城市药品带量采购的中标价是以"量"为基础,"模式"和"价格"的联动必然是一体的,对于未带量的区域,预计价格联动将会平滑过渡;另一方面,带量采购执行的前提是产品通过一致性评价,这也是关键的速控步。至今,仅有112个药品通过了一致性评价。参考其他国家仿制药一致性评价的推进速度,预计我国上市公司产品大范围纳入集中采购,将是5~10年的时间维度。因此笔者认为,除了单一品种依赖度较高的企业外,药企业绩短期出现大幅波动的概率较小。优秀的企业通过新产品的不断上市、销售量的增长,预计足以对冲存量产品价格的下降。

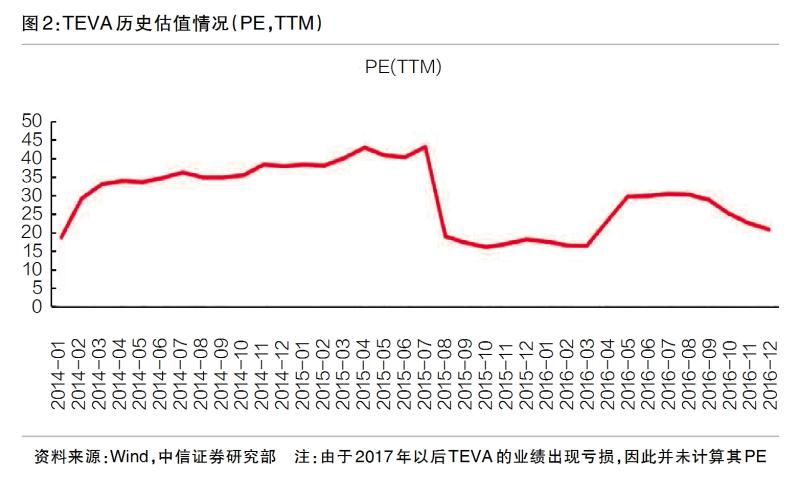

其次,从国际仿制药企业的估值来看,全球排名前二的仿制药公司——TEVA和Mylan的估值也长期保持在20X PE(TTM)左右的估值水平(见图2)。经历过此前的调整,目前国内仿制药企业的估值已经处于这一位置,有些甚至低于20X PE(TTM),笔者认为其估值继续下跌的空间已经不大。同时,部分仿制药企业已经开始了向创新药的转型,考虑到创新药企业可以享受更高的估值,我们认为国内药企的估值已经位于相对底部。

最后,从医保资金收支角度看,2018年1~10月医保结存率为19.97%(2017年同期为23.86%,2017年全年为19.17%),预计全年结存率仍将维持在较高水平,收入增速预计将保持在14%左右,总体较为良性。"4+7"城市药品带量采购试点更多是为了推动医保资金的"腾笼换鸟",从目前医保支付结构来看,化学药中预计30%~40%仍为过期原研药,创新药的占比仅5%左右。随着带量采购的逐步推进,预计进口替代速度将大幅提升,未来创新药在医保支付结构中的占比也有望大大提高。

业绩波动并不影响长期价值

某些年份部分药企的业绩出现一定波动,并不影响企业的长期价值。从国外药企的业绩表现来看,其波动性远远大于国内企业。国外"Big Pharma"的利润经常在某一年份出现下滑,但部分企业的股价表现并未受到影响,主要因为导致其业绩下滑的原因仅是阶段性的扰动因素,如重磅产品专利悬崖、研发费用大幅增加等,但其最核心的资产--研发管线的价值并未改变,新产品的陆续上市会逐步对冲业绩的短期压力因素。因此,海外资本市场对于药企业绩的短期波动敏感度较低,部分"Big Pharma"的股价也在业绩波动的背景下不断创下新高。

从中长期看,预计国内药企的利润结构将发生大幅改变。通过横向比较国内外仿制药企业的利润率结构可以发现,两者的营业利润率基本都在20%~30%,但国内仿制药企业基本上是"高毛利、高费用"的利润结构;而国外仿制药企业的利润结构呈现"低毛利、低费用"的特点。对于带量采购试点中标品种来说,销售推广的必要性在降低,所以销售费用率有望逐步降低,预计这一现象将随着带量采购范围的扩大而逐步普及。

"进攻"和"防守"两条路径应对

对于药企而言,仿制药行业的"游戏规则"将发生根本性变化,笔者认为应对策略主要分为"进攻"和"防守"两条路径。

进攻端,研发制胜 参考国际一线仿制药企业每年可以实现20个以上ANDA的上市,国内依靠少量单品的仿制药企业,将因为竞品上市加快和仿制药价格长期下行,面临的压力预计会逐步变大。单个重磅品种的红利在逐步减小,仿制药企业的竞争将逐步过渡到比拼研发管线的厚度(品种数)以及衔接度(是否出现断档)。

防守端,成本为王 药品的生产成本大致分为原料药获取和合成制剂两个阶段。国际龙头仿制药企业往往采用"原料制剂一体化+全球制造转移"来降低生产成本。原料制剂一体化可以显著降低原料药获取成本,使原料药价格波动的影响最小化;而因地制宜地在全球设立生产基地,可以获取当地更加低廉的能源、人力或土地成本。

但总体来看,仿制药行业的利润空间会逐步缩小,向创新药转型或许是最好的出路。未来5~10年,是我国仿制药企业转型的关键期。对于创新药布局已经相对领先的头部企业而言,这些时间足以实现创新药收入的大幅提升,实现"由仿到创"的顺利转型。对于创新药布局相对较慢的企业来说,机会依然存在,但时间相对紧迫。总体而言,仿制药利润逐步减少的背景下,创新药投入的资金压力必然会逐步增大,因此创新药企的头部集中效应预计会更加明显。

投资方面,考虑到政策的情绪性影响,短期可以更加关注非药板块的投资机会,如直接受益创新药械审评审批政策和进口替代的国产中高端医疗器械行业,产业链地位有所提升的原料药行业,有望成为更多药品主战场的连锁药店行业,药企依赖度更高的医药辅料、包材行业,成长确定性强的医疗服务行业等;中长期看,创新药的支付环境有望大幅改善,药企研发管线的价值将被进一步放大,建议重视国内龙头药企的长期价值。(中信证券 田加强 刘泽序)

(栏目:"聚焦带量采购背景下的仿制药发展"系列报道之二,本文仅代表个人观点,不构成投资意见。股市有风险,投资需谨慎!)

(责任编辑:)

分享至

右键点击另存二维码!